Nodokļi tiek iekasēti gandrīz visās mūsdienu valstīs un parasti kalpo par valsts galveno ienākumu avotu, ar ko lielākoties tiek segti tās sabiedriskie izdevumi.

Dokumentos nodokļu veidus parasti pieraksta kā saīsinājumus, piemēram, IIN — iedzīvotāju ienākuma nodoklis, PVN — pievienotās vērtības nodoklis, VSAOI — valsts sociālās apdrošināšanas obligātās iemaksas.

Nodokļus iedala tiešajos un netiešajos.

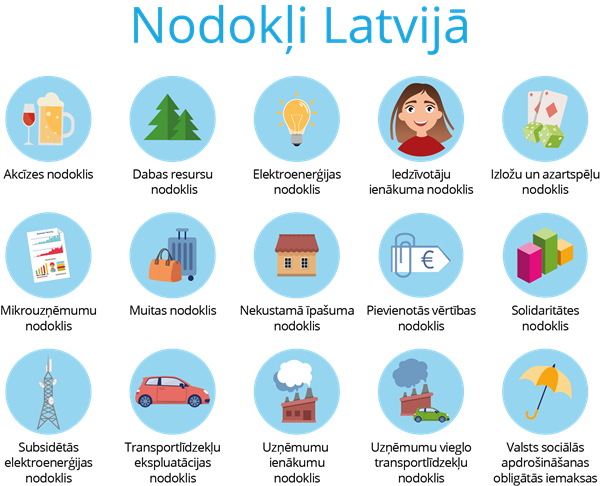

Latvijā tiešie nodokļi ir:

- Iedzīvotāju ienākuma nodoklis,

- Uzņēmuma ienākumu nodoklis,

- Sociālās apdrošināšanas nodoklis,

- Īpašuma nodoklis,

- Dabas resursu nodoklis,

- Izložu un azartspēļu nodoklis.

Latvijā pie netiešajiem nodokļiem var pieskaitīt:

- pievienotās vērtības nodokli (PVN);

- akcīzes nodokli;

- muitas nodokli;

- elektroenerģijas nodokli.

- Dabas resursu nodoklis, pēc vienām pazīmēm var būt tiešais nodoklis, bet pēc citām – netiešais nodoklis.

Vecais budžeta portfelis

Sociālais darbs – profesionāla darbība, lai palīdzētu personām, ģimenēm, personu grupām un sabiedrībai kopumā veicināt vai atjaunot savu spēju sociāli funkcionēt, kā arī radīt šai funkcionēšanai labvēlīgus apstākļus.

Sociālā apdrošināšana – pasākumu kopums, ko nosaka valsts, lai apdrošinātu personas vai tās apgādībā esošas personu risku zaudēt ienākumus sociāli apdrošinātas personas slimības, maternitātes, paternitātes, bezdarba, vecuma nelaimes vai citā gadījumā darbā, vai saslimšanā ar arodslimību, bērna kopšanas dēļ, kā arī papildus izdevumi sakarā ar sociāli apdrošinātas personas vai tās apgādībā esošas personas nāvi.

Krīzes situācija – situācija, kurā katastrofas vai citu ārēju notikumu dēļ personai vairs nav iespēju izmantot ierastos problēmu risināšanas veidus, pati saviem spēkiem tā nespēj pārvarēt šo notikumu radītās sekas un tai ir nepieciešama psihosociāla vai materiāla palīdzība.

Latvijā ir ap 20 nodokļu. Nodokļu likmes mēdz mainīties, lai sekotu tām un uzzinātu nodokļu likmes un informāciju par nodokļu iekasēšanas kārtību, jāaplūko Valsts ieņēmumu dienesta mājas lapa www.vid.gov.lv

Ir nodokļi, kurus maksājam reizi gadā, pusgadā vai ceturksnī, piemēram, nekustamā īpašuma nodoklis, vai transporta līdzekļa ekspluatācijas nodoklis.

Netiešie nodokļi ir pievienotās vērtības nodoklis, kā arī akcīzes nodokļi alkoholiskajiem dzērieniem, tabakas izstrādājumiem un energoproduktiem.

Ir nodokļi, kuri jau ir iekļauti preces vai pakalpojuma cenā, piemēram, pievienotās vērtības nodoklis, dabas resursu nodoklis, akcīzes nodoklis u.c.

Svarīgi ir saprast, kā aprēķina nodokļus un tos savlaicīgi samaksāt.

Pievienotās vērtības nodoklis PVN

Pievienotās vērtības nodokli mēs maksājam ik reizi iepērkoties. Tas ir netiešais nodoklis. Cenā ir iekļauta preces vērtība un pievienotās vērtības nodoklis. To tu vari aplūkot pirkuma čekā, PVN likme ir 21%.

Ir preču grupas, kurā pievieno samazinātās PVN likmes, tās vari aplūkot VID mājaslapā.

Preces vērtību apzīmēsim ar x un PVN ir 21% (izteikts kā decimālskaitlis 0,21) tātad,

gala cena (ar PVN) = x + 0,21x = 1,21x.

No šejienes var izteikt preces vērtību x

x = gala cena : 1,21

Tātad, ja ir zināma gala cena (ar PVN) un preces vērtība (bez PVN) var aprēķināt PVN nodokli:

PVN nodoklis = gala cena (ar PVN) – preces vērtība (bez PVN)

Izmantojam formulu

x = gala cena : 1,21, kur gala cena = 1,00 eiro

x = 1,00 : 1,21 = 0,83 eiro

PVN = gala cena – x

PVN = 1,00 – 0,83 = 0,17 eiro

Tātad ja čeka summa ir 1,00 eiro, tad preces vērtība ir 0,83 eiro, bet PVN 0,17 eiro.